Registro contable.

Registro contable.

en

11:38

![]()

![]()

.jpg)

- del tamaño de la empresa -aplicación del P.G.C o el de PYMEs- y

- de la adaptación y adecuación al marco de la reforma contable de la empresa a lo largo de 2008.

- aplicar el criterio anterior,

- si la empresa optase por llevar los costes de transacción a pérdidas y ganancias, por su importe íntegro en el ejercicio en que se obtiene la deuda, opción contemplada sólo en el Plan de PYMEs, deberá de aplicar este criterio en el balance de apertura y, en su caso, los gastos de establecimiento del Plan de 1990 deberán eliminarse con cargo a reservas.

en

21:25

![]()

![]()

El artículo 100, apartado 1, de la Ley Concursal determina que: “La propuesta de convenio deberá contener proposiciones de quita o de espera, pudiendo acumular ambas (…)” Por su parte, el artículo 136 regula la eficacia novatoria del convenio disponiendo que: “los créditos de los acreedores privilegiados que hubiesen votado a favor del convenio, los de los acreedores ordinarios y los de los subordinados quedarán extinguidos en la parte a que alcance la quita, aplazados en su exigibilidad por el tiempo de espera y, en general, afectados por el contenido del convenio.” De acuerdo con el Código Civil, la novación es una de las causas de extinción de las obligaciones pudiendo quedar una obligación extinguida por otra que la sustituya, ante variaciones en su objeto o condiciones principales, cuando así se declare terminantemente. Por lo que se refiere al tratamiento contable de esta situación, el apartado 3.5. “Baja de pasivos financieros” de la norma de registro y valoración 9ª. “Instrumentos financieros” del Plan General de Contabilidad, aprobado por Real Decreto 1514/2007, de 16 de noviembre, expresa: “La empresa dará de baja un pasivo financiero cuando la obligación se haya extinguido.(…) Si se produjese un intercambio de instrumentos de deuda entre un prestamista y un prestatario, siempre que éstos tengan condiciones sustancialmente diferentes, se registrará la baja del pasivo financiero original y se reconocerá el nuevo pasivo financiero que surja. De la misma forma se registrará una modificación sustancial de las condiciones actuales de un pasivo financiero. La diferencia entre el valor en libros del pasivo financiero o de la parte del mismo que se haya dado de baja y la contraprestación pagada incluidos los costes de transacción atribuibles y en la que se recogerá asimismo cualquier activo cedido diferente del efectivo o pasivo asumido, se reconocerá en la cuenta de pérdidas y ganancias del ejercicio en que tenga lugar. En el caso de un intercambio de instrumentos de deuda que no tengan condiciones sustancialmente diferentes, el pasivo financiero original no se dará de baja del balance registrando el importe de las comisiones pagadas como un ajuste de su valor contable. El coste amortizado del pasivo financiero se determinará aplicando el tipo de interés efectivo, que será aquel que iguale el valor en libros del pasivo financiero en la fecha de modificación con los flujos de efectivo a pagar según las nuevas condiciones. A estos efectos, las condiciones de los contratos se considerarán sustancialmente diferentes cuando el valor actual de los flujos de efectivo del nuevo pasivo financiero, incluyendo las comisiones netas cobradas o pagadas, sea diferente, al menos en un diez por ciento del valor actual de los flujos de efectivo remanentes del pasivo financiero original, actualizados ambos al tipo de interés efectivo de éste.” Por último, se plantea la cuestión de cuándo habrán de realizarse los ajustes contables referidos en los párrafos anteriores. En este sentido, cabe mencionar que el artículo 133 de la Ley Concursal, al referirse al comienzo y alcance de la eficacia del convenio establece: “El convenio adquirirá plena eficacia desde la fecha de la sentencia de su aprobación, salvo que, recurrida ésta, quede afectado por las consecuencias del acuerdo de suspensión que, en su caso, adopte el juez conforme a lo dispuesto en el apartado 5 del artículo 197.” En la memoria de las cuentas anuales deberá incluirse toda información significativa sobre la situación concursal en la que se encuentre una empresa, al objeto de que aquéllas, en su conjunto, reflejen la imagen fiel de su patrimonio, la situación financiera y los resultados. En particular, si al cierre del ejercicio la empresa hubiera solicitado la declaración voluntaria de concurso deberá informarse de esta circunstancia. En todo caso, una empresa con un convenio aprobado en un procedimiento concursal y en ejecución a la fecha de aprobación de las cuentas anuales:

en

20:21

![]()

![]()

- activos, pasivos,

- patrimonio neto,

- ingresos y gastos,

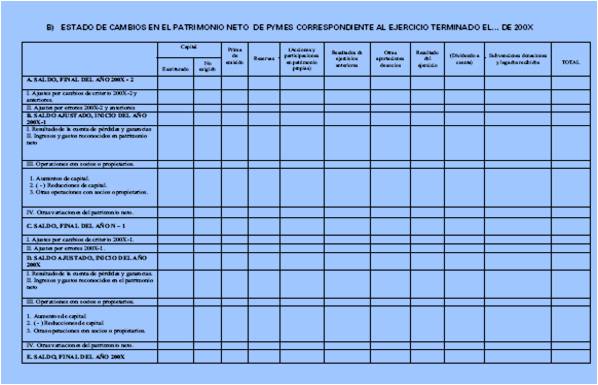

No obstante, habrá que tener en cuenta al objeto de su incorporación en el balance, la cuenta de pérdidas y ganancias y el estado de cambios en el patrimonio neto, que el Plan aplicable a las PYMEs establece ciertas particularidades en cuanto a los criterios de reconocimiento y valoración de algunos elementos, en orden a facilitar su comprensión y aplicación por las entidades de menor dimensión económica, fundamentalmente en el ámbito de los instrumentos financieros, por lo que en todo caso se deberán cumplir los criterios desarrollados en este Plan.

- la supresión de uno de los documentos de los que consta éste. En concreto se elimina el estado de ingresos y gastos reconocidos, quedando un único documento que recoge: el resultado de la cuenta de pérdidas y ganancias, el importe de los gastos e ingresos imputados directamente al patrimonio neto,

- así como otros cambios en el patrimonio neto, que en el Plan General de Contabilidad se detallan en el estado total de cambios en el patrimonio neto y que derivan de las variaciones originadas en el patrimonio neto por operaciones con los socios o propietarios de la empresa cuando actúen como tales, las restantes variaciones que se produzcan en el patrimonio neto y los ajustes al patrimonio neto debidos a cambios en criterios contables y correcciones de errores.

Descripción del ECPN PYMEs

El estado de cambios en el patrimonio neto informa de todos los cambios habidos en el patrimonio neto derivados de:

- El resultado del ejercicio de la cuenta de pérdidas y ganancias.

- El importe de los ingresos o gastos reconocidos en patrimonio neto. En particular, el importe, neto del efecto impositivo, de los ingresos y gastos imputados directamente al patrimonio neto de la empresa, relacionados con subvenciones, donaciones o legados no reintegrables otorgados por terceros distintos a los socios o propietarios.

- En caso de que la empresa tenga ingresos fiscales a distribuir en varios ejercicios o realice una operación que por aplicación de los criterios contenidos en el Plan General de Contabilidad, conlleve otros ingresos o gastos imputados directamente al patrimonio neto, se incorporará la correspondiente fila y columna con la denominación apropiada y con un contenido similar al establecido en el apartado anterior.

- Las variaciones originadas en el patrimonio neto por operaciones con los socios o propietarios de la empresa cuando actúen como tales.

- Las restantes variaciones que se produzcan en el patrimonio neto.

- También se informará de los ajustes al patrimonio neto debidos a cambios en criterios contables y correcciones de errores. Cuando se advierta un error en el ejercicio a que se refieren las cuentas anuales que corresponda a un ejercicio anterior al comparativo, se informará en la memoria e incluirá el correspondiente ajuste. Las mismas reglas se aplicarán respecto a los cambios de criterio contable.

- El resultado correspondiente a un ejercicio se traspasará en el ejercicio siguiente a la columna de resultados de ejercicios anteriores.

- La aplicación que en un ejercicio se realiza del resultado del ejercicio anterior, se reflejará en: la partida «Otras operaciones con socios o propietarios » por la distribución de dividendos y «Otras variaciones del patrimonio neto», por las restantes aplicaciones que supongan reclasificaciones de partidas de patrimonio neto.

El dcoumento del ECPN a presentar en las Cuentas Anuales conforme al PGC de PYMEs es el siguiente:

Entradas relacionadas:

Imagen: mediawebcenter

en

12:45

![]()

![]()

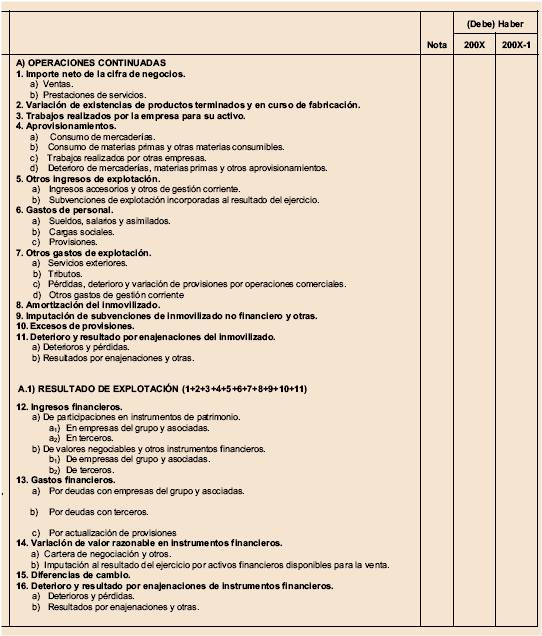

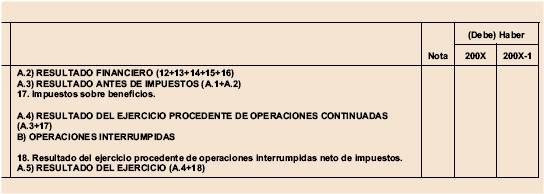

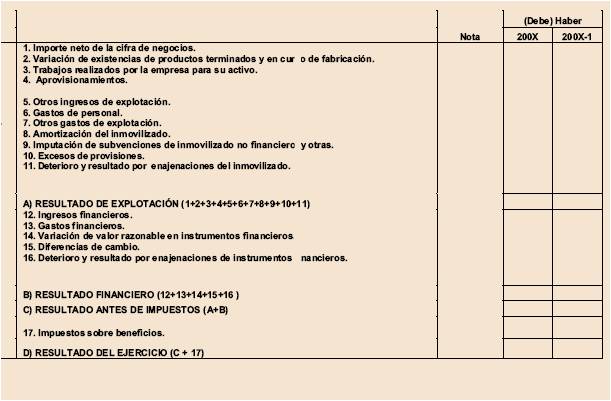

La cuenta de pérdidas y ganancias recoge el resultado del ejercicio, formado por los ingresos y los gastos del mismo, excepto cuando proceda su imputación directa al patrimonio neto de acuerdo con lo previsto en las normas de registro y valoración. La cuenta de pérdidas y ganancias se formulará teniendo en cuenta las siguientes consideraciones (más habituales, modelo normal): Imagen: taller de anuncios

Modelo Normal

Modelo P.G.C. PYMEs

en

19:48

![]()

![]()

Recientemente se han producido modificaciones legislativas en relación con las amortizaciones del inmovilizado, fundamentalmente en el marco de la reforma del Reglamento del Impuesto de Sociedades. Estas modificaciones son de aplicación: unas para ejercicios económicos iniciados a partirde 1-1-2009, y otras para los ejercicios iniciados a partir de 1-1-2008; por ello consideramos de utilidad recoger una guía que pueda ser una referencia en elplanteamiento y cálculo de las amortizaciones. Amortización de elementos patrimoniales del inmovilizado material, intangible e inversiones inmobiliarias: normas comunes. Las inversiones en elementos nuevos del inmovilizado material y de las inversiones inmobiliarias afectos a actividades económicas, puestos a disposición del sujeto pasivo en los períodos impositivos iniciados dentro de los años 2009 y 2010, podrán ser amortizados libremente siempre que, durante los veinticuatro meses siguientes a la fecha de inicio del período impositivo en que los elementos adquiridos entren en funcionamiento, la plantilla media total de la entidad se mantenga respecto de la plantilla media de los doce meses anteriores. La deducción no estará condicionada a su imputación contable en la cuenta de pérdidas y ganancias. Este régimen también se aplicará a dichas inversiones realizadas mediante contratos de arrendamiento financiero que cumplan las condiciones establecidas en el artículo 115 de esta Ley, por sujetos pasivos que determinen su base imponible por el régimen de estimación directa, a condición de que se ejercite la opción de compra.

en

18:06

![]()

![]()

Es conocido que en la transición al nuevo PGC en la valoración de los elementos del balance de apertura se recogen dos opciones (ver legislación aquí):

en

18:31

![]()

![]()